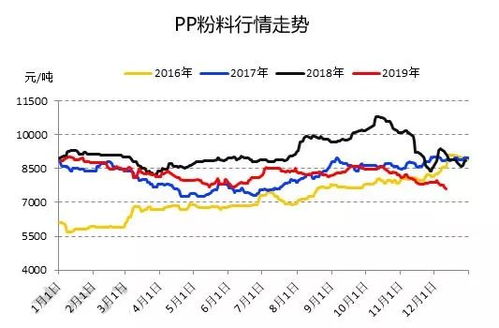

周报:期价创年新低上游大面积亏损出口接单放量海外补库()

来源:众塑联

8.16

核心数据和观点

供需

上游PVC开工:

8月中旬检修力度减弱,本期(8.9-8.16)上游负荷较上周小幅回升,为74.41%,环比 0.07%,同比- 0.52%。烟台万华、天津大沽及北元部分装置陆续重启,下周齐鲁石化和君正乌达结束检修,产量逐步修复,下周负荷料将回升至75%附近,本周新增青海宜化、甘肃银光及中谷矿业检修,但损失量不及前期装置的重启带来的产量回归。

产能变动:

2024年~2025年全年可能投产220万吨产能,其中镇洋30W一季度已投产;金泰(共60万)30万5月已投,另30万有望3季度中期投产。其他不确定:甘肃耀望30万,渤海发展40万,德州实华10万,浙江嘉化30万。

8月上旬齐鲁石化料重启。

众塑联调研华南下游需求:8月16日当周,华南下游开工负荷56.25%,环比略有提升(0.30%),同比提升4.36%;主要因广西片区七月中元节有假期,故该片区本周开工略有提升来对冲2-3天的假期停工。

仓储物流

本周整体库存稳中小降,社会库存下降:华东、华南、西南及华南海运均表现为下降,但上游厂库各机构数据表现不一。8月份虽然检修力度减弱,但仍较集中,华南8月份去库为主,周报:期价创年新低上游大面积亏损出口接单放量海外补库()7-8月份基差走强明显。(以下华东华南数据取自卓创)。

库存(华南 华东 西南)预估为55.33万吨,环比-1.14万吨,同比8.98万吨。

库存(华南 华东 西南 上游)预估为83.64万吨,环比-2.88万吨,同比5.05万吨。

进出口

进口关闭,利润-1526,按CFR$790东北亚估算,进口完税成本在CNY7036左右;

出口理论盈利较可观,利润520-560(按上游出厂价5170测算,出口收入与出口成本西北货源出厂价 运至天津港运费进行比较)。

国际海运费继续回调:天津港~印度$1600左右;天津港~越南900左右,平摊至每吨约57美元至印度,32美元至越南。印度BIS政策尚不明朗,按以往其他品种的经验,市场认为大概率会延期。在2026年信实和阿达尼未投产前,印度需求缺口显著。当前印度补库,采购商有备货行为,向中国出口商交付订金进行货物预定,并要求延期发货。

本周出口放量,新接单量达4.5-5万吨,创下2024年3月以来的新高水平。天津港电石法出口价格评价FOB690左右,FOB690 运费57=CFR747印度,考虑电乙价差,国内报价较国际主流CFR印度805有优势。近二周印度接较前期改善,虽印度港口罢工但市场反馈当前影响不大。除印度外,本周西出及东南亚订单尚可,西出增加近5000-6000吨新接单量。

印度8月底将实施BIS政策,按以往经验,印度BIS政策的正式实施可能会延后,现印度暂无其他重要PVC的补充渠道,但BIS政策可能延迟但暂无正式官方说法。目前国内部分企业正在办理但过程不太顺畅,因国内企业认为所提交的资料涉及到商业机密而配合度不高。

另据印度2024年3月26日消息,当局要核查2022年10月1日至2023年9月30日这段时间中国是否有倾销的问题,除中国大陆外,台湾,日韩及美国均面临此情况。料对应诉积极企业加收$60,一般企业估计在$100 。

估值

氯碱估值:

偏低,液碱平稳,液氯补贴卖出,动力煤弱势震荡,兰炭相对平稳,电石局部下跌。电石法边际装置综合盈利:-100

电解成本:山东:2310(按国网电);内蒙1685(按自备电)

外购电石PVC成本(分摊0.47电解成本):山东6236;内蒙5267;

外购电石PVC利润:山东-963;内蒙-97;

烧碱利润(分摊0.47电解成本):山东:1119;内蒙:1357

电石盈利:-127~-338(电石下跌,兰炭平稳)

山东边际装置综合利润:(0.75碱 1PVC)-100、(0.88液氯 碱):-186;

华北边际装置综合利润(外购电石):19(PVC 0.75片碱,个别企业产业链较长对冲氯碱亏损);

西北边际装置综合利润(宁夏,自产电石 外购国网电):-165(PVC 0.68片碱);

西北装置综合利润(内蒙,自产电 自产电石):611(PVC 0.75片碱),国内仅有屈指可数的几家企业能做到100%的电和电石自产自用,绝大多数需要部分外购。

西北宁夏PVC折盘面安全边际:5600(以当前烧碱、电石静态估算)

参考

价格

参考价格:

产地蒙煤5500:635,0;兰炭:900,0;

山东烧碱32%:750,0,折百234,;

内蒙片碱:2750,-50;

液氯山东:-100,-150;

电石山东:3000,-0;电石内蒙:2500,0

主要

逻辑

本周跟随商品氛围涨跌,弱现实弱预期。但本周美国7月零售销售大幅好于预期,市场修正过于悲观的情况,周五商品反弹。

综述

1.整体库存处高位,去库不理想,8月中旬鲁齐石化及大沽陆续重启,产量将缓慢修复,供需边际料走弱。

2.出口接单持续两周改善,本周放量创近6个月新高,正值中国低价,印度采购意愿加强叠加西出订单,印度有望在未来几个迎来补库期。

3.估值偏低。从产业成本利润角度来看,近期烧碱稳,液氯补贴卖出,氯 碱或PVC 碱装置的综合利润大幅缩水,湖北、山东、河北、青海,宁夏等地持续亏损。虽然理论上一体化企业利润尚可,但国内完全一体化100%自产电和自产电石的企业屈指可数,大部分存在外购电石和外购电,未能享受到煤炭低位带来的利润修复且因兰炭持续高位,预估行业亏损达7成以上。

但因亏损未长时间持续且考虑到资金链和市场份额等问题,上游暂未见大规模的减产意愿仅有个别行为。

7月份集中检修导致供应急剧收缩,华南持续去库基差走强,但因出口接单弱,未能明显撼动整体供需格局。8月份检修仍旧处于高位,但整体较7月弱,且因8月中后期齐鲁石化和天津大沽的重启,产量将缓慢修复。当前整体格局表现为供过于求,无增量利空,09临近交割现货升水,但盘面仍旧持续新低。暂看5300支撑,上方压力位5550。

PVC能否有效止跌反弹,一方面是宏观风向的变化,另一方面取决于出口能否持续放量,关注印度BIS政策的明朗,可能会带来海外补货。

重点

关注

1.上游产量修复;2.印度采购情况;3,渤化装置动态4.宏观风向